|

有方科技科创板:风险与矛盾并存时间:2019-06-20 于2019年5月7日,深圳有方科技股份有限公司(以下简称undefinedldquo;有方科技undefinedrdquo;)的科创板上市申请获得上交所受理。有方科技主营业务为物联网无线通信模块、物联网无线通信终端和物联网无线通信解决方案的研发、生产(外协加工方式实现)及销售。 《中国质量万里行》通过分析其招股书,发现有方科技在资金流动性及销售数据等方面存在一定问题。 数据背后隐藏的风险 据招股书披露,有方科技2016-2018年营业收入分别为3.28亿元、4.99亿元、和5.57亿元,2017年较2016年增长52.13%,2018年较2017年增长11.62%,可以看出在营收增长率方面,出现了大幅下跌。同期净利润分别为0.21亿元、.52亿元、0.43亿元,2017年较2016年增长146.22%,2018年较2017年增长-15.67%,2018年有方科技的净利润出现负增长。 2016年-2018年应收账款周转率分别为3.99、3.50和2.29,存货周转率分别为7.94、8.72和5.23,整体上两指数分别呈现下降趋势。上海大学管理学院钱晓怡曾发表过undefinedldquo;营收账款周转率与存货周转率的结合分析undefinedrdquo;一文,其中提到undefinedldquo;应收账款周转率和存货周转率之间的关系会受到企业所处的市场环境和所采取的营销策略的影响。若应收账款周转率与存货周转率同步上升,表明企业的市场环境优越,前景看好;若应收账款周转率上升,而存货周转率下降,可能表明企业因预期市场看好而扩大产销规模或信用政策,或两者兼而有之;若存货周转率上升,而应收账款周转率下降,可能表明企业放宽了信用政策,扩大了赊销规模,这种情况可能隐含着企业对市场前景的预期不容乐观,应予以警觉undefinedrdquo;。而2017年有方科技恰巧出现了存货周转率上升,而应收账款周转率下降的情况,此外,应收账款和存货之间大致是此消彼长的关系,而有方科技的这两个数据除2017年外,均呈现下降情况。 此外,2016年-2018年,有方科技经营活动产生的现金流量净额分别为-0.36亿元、-0.63亿元和-0.77亿元,同期净利润分别为0.21亿元、0.52亿元和0.43亿元,两科目差额为0.57亿元、1.15亿元和1.17亿元,呈现逐年增大的趋势,尤其是2017年,这意味着资金的流动性存在一定的风险,而且未来呈现加剧的趋势。资金流动性风险是指企业资金流动不畅,不能按期偿还债务和履行合约而导致企业遭受各种损失的风险。 销售数据矛盾 何为真? 招股书披露,有方科技近年的两大客户为华立科技股份有限公司(以下简称undefinedldquo;华立科技undefinedrdquo;)以及深圳市科陆电子科技股份有限公司(以下简称undefinedldquo;科陆电子undefinedrdquo;),《中国质量万里行》通过分析相关数据,发现有方科技财报中披露的对此两家客户销售额与其自身财报数据出现undefinedldquo;打架undefinedrdquo;现象。 招股书披露,有方科技2016年对其第三大客户华立科技股份有限公司销售额为963.10万元,占比同期销售额2.94%,但通过查阅根据华立科技股份有限公司2016年披露的年报中,前五大供应商中并没有有方科技,双方undefinedldquo;各执一词undefinedrdquo;,到底是误会,还是错误?有方并未给予《中国质量万里行》回复。2017年有方科技对华立科技及其关联方销售额猛增至0.31亿元,占比同期销售额6.13%,但华立科技2017年11月退市,2017年年报并未披露,如果披露2017年的数据是否会与有方科技数据继续打架?

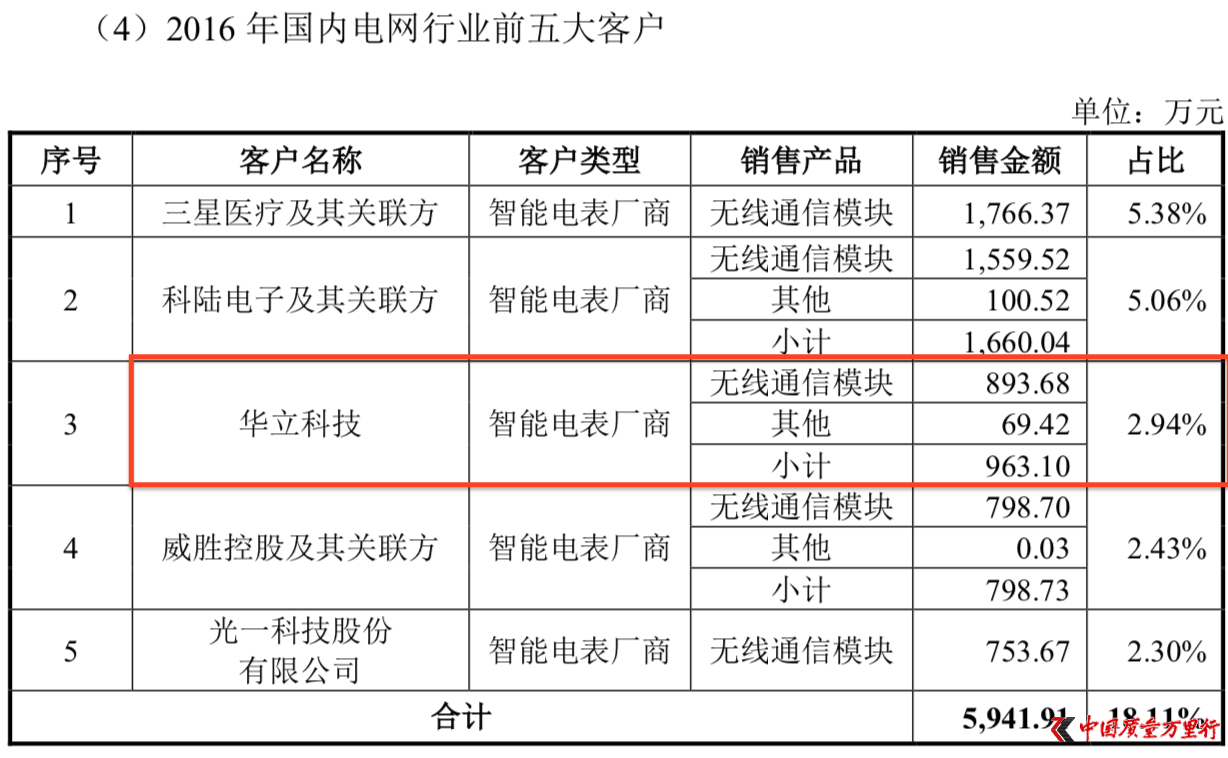

(有方科技招股书披露2016年客户数据)

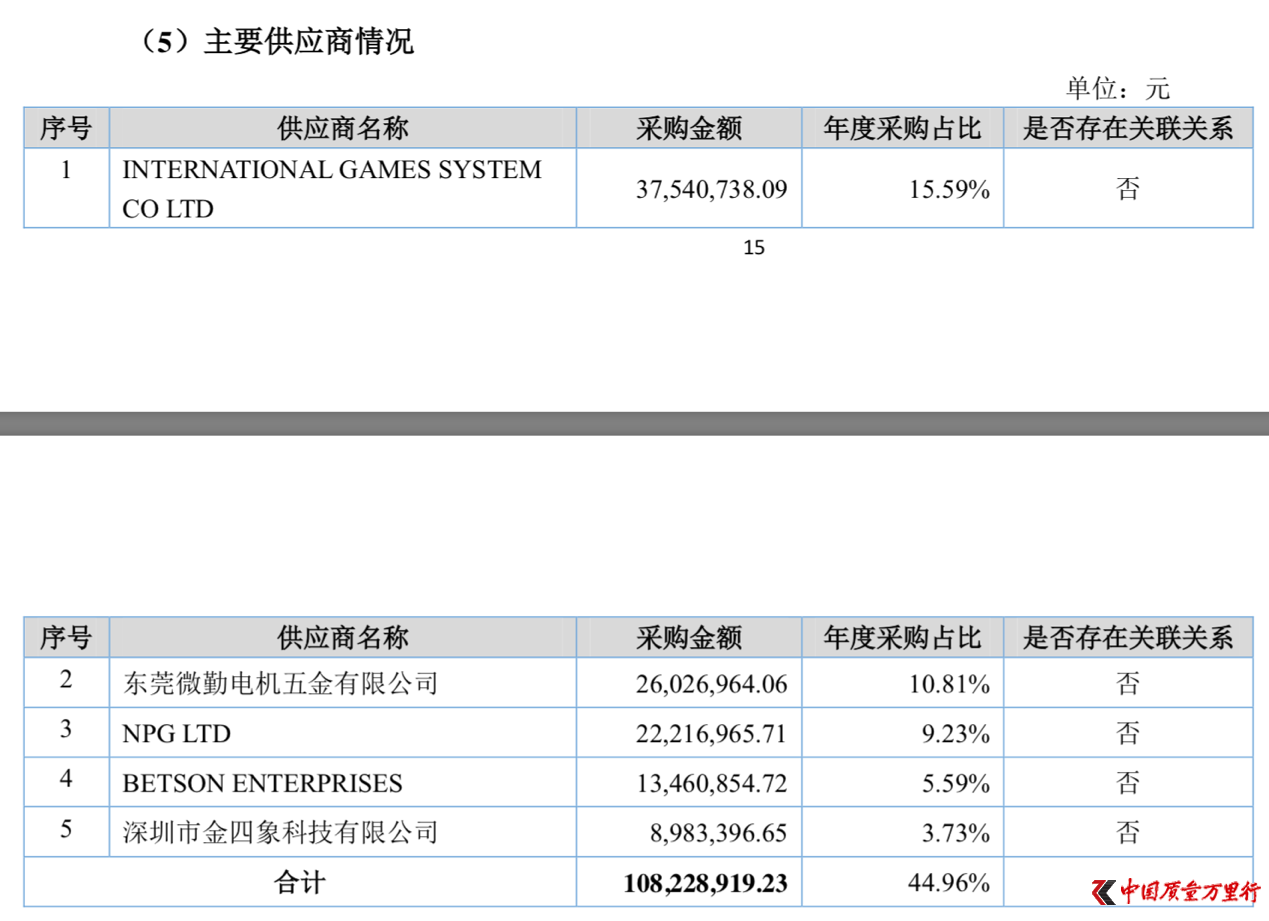

(华立科技2016年主要供应商情况) 除2016年外,2017年数据打架的雷同情况再次出现,招股书披露,有方科技2017年对其第一大客户科陆电子及其关联方销售额为0.62亿元,占比同期销售额12.37%。

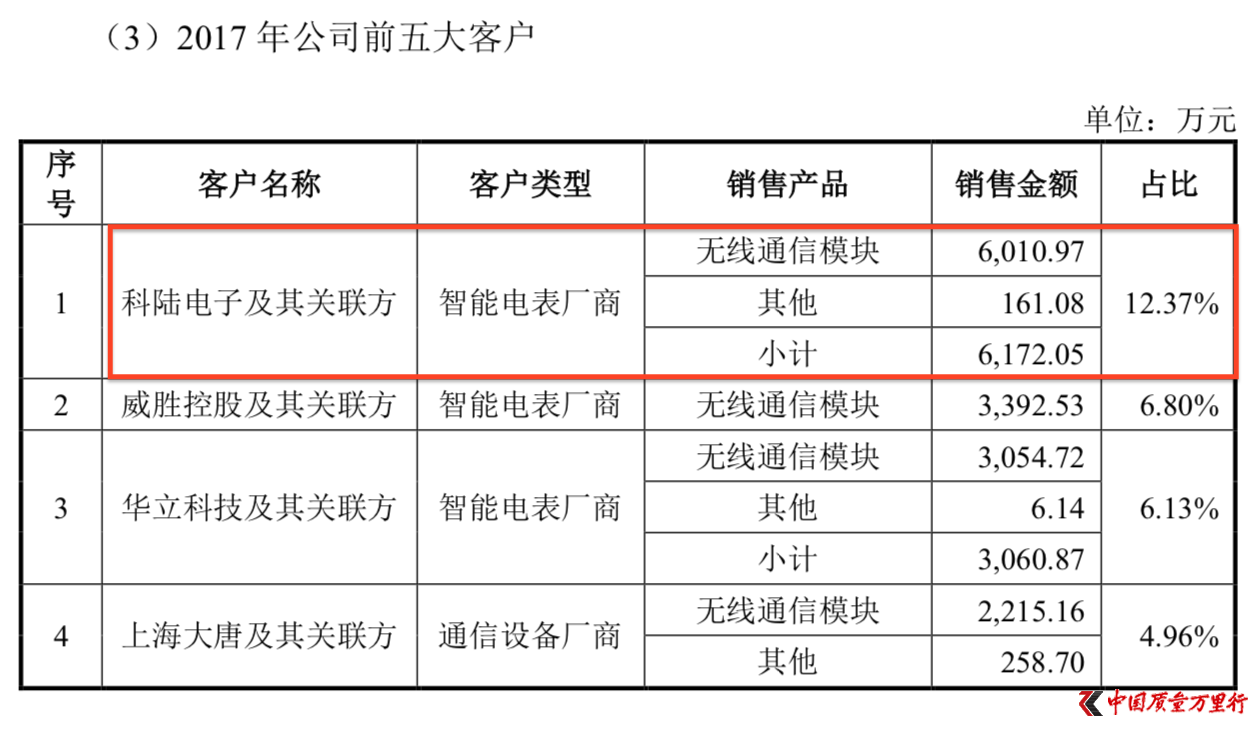

(有方科技招股书披露2017年客户数据) 通过查阅根据科陆电子2017年披露的合并年报中关于主要供应商的数据可知,有方科技的0.62亿元销售额应进入了科陆电子的前五大供应商,但科陆电子对其前五大供应商的采购额均与有方科技招股书中披露的数据不符,undefinedldquo;误会undefinedrdquo;再一次出现,这次到底谁是谁非?是否有粉饰数据嫌疑?有方科技依然并未给予回复。 《中国质量万里行》就上述问题向有方科技发送采访提纲,截至发稿,未收到任何回复。有方科技已收到证监会多次问询,《中国质量万里行》将持续关注。

|